本月埋單,尾帝見通脹依然高企,遲遲未有減息,反而仲鷹鷹哋出口術加息,令升咗好一陣子的尾股借勢回調;反而我城因受惠於 Grandpa 各項大禮,反彈較為明顯。由尾股為主,巷股為輔的沉船基金較上月回落1.49%位,每單位收報$167.48(我城貨幣,下同),依然佔領本月第一。緊跟其後的是創新高的商品基金,金價於月尾雖稍有回軟,但依然較上月升2.50%,本月每單位收報$155.37,佔第二位。第三位就係都係由巷尾股票組成的生活基金,雖然尾帝股科技股下挫,但巷股收息股則表現不錯,拉上補下較上月微升0.92%,每單位收報$143.13。

第四位是合格線、包含高中低回報(及風險)的債券、債劵 ETF/CEF 和現金組合,本月每單位收報$127.52,較上月微跌0.14%。

巷股反陣令複式盈富「浮返上水面」,每單位價格返回$100樓上,收報$109.16,較上月大升7.35%,升上一格佔第五位。第六位係由環球債劵股及中巷貨弊基為主,巷尾股票指數基金為輔的強強積金組合,受債劵下跌影響,每單位收報104.96,較上月下跌1.275%。積弱已久的房託組合,繼續包尾,本月跌2.66%,每單位收報$86.52,需要考慮加返啲新成員,睇吓有無幫助。

本月魔術師屋企估價連續第二個月上升,本月埋單魔術師身家較上月上升3.19% 至每單位$15,582;淨流動資產較上月上升2.89%(較2016年3月31日基數升72.88%):

因樓價上升,按揭比率(按揭貸款/樓價)繼續回落,本月收報51.74%,僅多於一半,最理想當然係少於50%;物業(淨值)只佔身家(淨資產)30.24%,在廣大我城小業主中應該屬於異類:

最後,本月魔術師身家跟我城指數的 beta 值維持 0.31 不變,跟痕指關連性則跌 0.11% 至 56.36%(應是尾股影響);standard deviation of rate of return (month-on-month) 微跌0.1%至 3.15%:

***

伸延閱讀:

信報 2024年4月13日

新「國九條」出台 首務IPO嚴把關

監管減持促增派息 推動長期資金入市

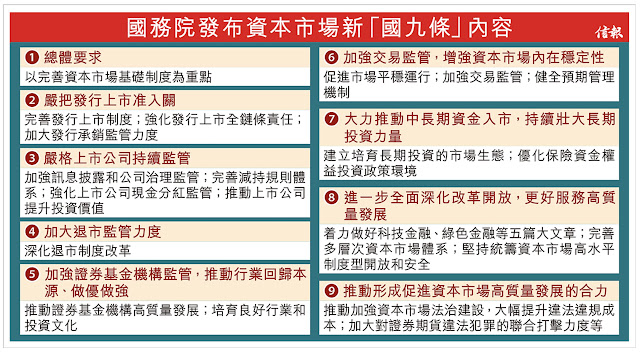

國務院周五(12日)發布資本市場新「國九條」,以推動資本市場高質量發展。該份資本市場指導性文件,涉及新股發行上市准入、上市公司持續監管、退市監管,以及推動中長期資金入市等9大部分。上交所及深交所在「國九條」公布後不久,隨即宣布提高上市標準與調整退市指標等多項新規,中證監亦就多項制度規定徵求意見。

國務院周五A股收市後,出台俗稱「國九條」的《關於加強監管防範風險推動資本市場高質量發展的若干意見》,這是內地資本市場自2014年後,時隔十年再度發布的意見稿,亦是史上第三個「國九條」,而首次發布則是在2004年。

吳清:補機制執法短板

中證監主席吳清表示,新「國九條」針對去年8月以來,股市波動暴露出來的制度機制、監管執法等方面的突出問題,及時補短板、強弱項,回應投資者關切,推動解決市場長期積累的深層次矛盾,加快建設安全、規範、透明、開放、有活力、有韌性的資本市場。

新「國九條」把「嚴把發行上市准入關」放在首位,提出進一步完善發行上市制度,包括提高主板與創業板上市標準、提高發行上市輔導質效、從嚴監管分拆上市。另外,亦要加大發行承銷監管力度,強化新股發行詢價定價配售各環節監管,整治高價超募、抱團壓價等市場亂象;從嚴加強募投項目訊息披露監管;嚴厲打擊違規代持、以異常價格突擊入股、利益輸送等行為。

新「國九條」亦就上市公司監管着墨。當局擬完善減持規則體系,出台上市公司減持管理辦法,以規範尤其是控股股東或實際控制人的大股東減持。當局又計劃透過強化現金分紅監管,要求上市公司提高派息。相關措施包括限制多年未分紅或分紅比例偏低的公司大股東減持,並加大對分紅優質公司的激勵力度,多措並舉推動提高股息率。同時,當局亦研究把上市公司市值管理,納入企業內外部考核評價體系。

新「國九條」甚中一項備受關注的內容,是大力推動中長期資金入市。文件提出,發展權益類公募基金、豐富公募基金可投資產類別和投資組合、優化保險資金權益投資政策環境,以及落實並完善國有保險公司績效評價辦法,以更好鼓勵開展長期權益投資。此外,當局亦計劃提升企業年金、個人養老金投資靈活度;鼓勵銀行理財和信託資金積極參與資本市場,提升權益投資規模。

就加大退市監管力度方面,文件提及當局計劃深化退市制度改革,加快形成應退盡退、及時出清的常態化退市格局。至於新「國九條」其餘內容,涵蓋拓展優化資本市場跨境互聯互通機制、拓寬企業境外上市融資渠道、完善債券違約風險處置機制、加大對證券期貨違法犯罪的聯合打擊力度等。

信報 2024年4月26日

周文港

中證監最新五招 有助提振港金融業表現

中國證監會上周五公布了5項資本市場對港合作措施,包括放寬「滬深港通」下股票ETF合資格產品範圍、將REITs(不動產投資信託基金)納入「滬深港通」、支持人民幣股票交易櫃台納入「港股通」、優化基金互認安排,以及支持內地行業龍頭企業赴香港上市。這是繼中國人民銀行與香港金管局在1月底聯手推出深化香港與內地金融合作的「三聯通、三便利」措施後,中央金融監管部門在時隔不足三個月推出的新一輪惠港金融措施,呼應了港澳辦主任夏寶龍日前所講的「香港有求、祖國必應」,也突顯了國家高度重視和全力支持香港國際金融中心的地位。

今年1月31日立法會大比數通過了由筆者提出的「調整股市樓市政策,增強發展動能」的議員議案,促請特區政府推出更多積極的措施,讓本港股市、樓市由弱轉強,增強香港經濟發展動能。筆者在2月8日本報刊登的〈振興股市樓市,增強發展動能〉一文中詳細闡述了相關的政策建議。筆者喜見中證監推出的五項新舉措有針對性地回應了部分建議,在短期內有助於提振港股市場的投資氣氛和增強投資者信心,這從措施公布後的港股市場表現有所體現。中長期看,透過進一步深化兩地金融市場的互聯互通機制,推動內地行業龍頭公司來港上市,有望為港股市場引入更多流動性,鞏固及進一步提升香港國際金融中心地位,共同促進兩地資本市場協同發展。

港股須擺脫低迷市況

本港的資產市場近期表現不濟,已成為香港在疫情過後全力拚經濟的一大軟肋,各界人士都非常關心。2024年開局以來,港股雖出現短暫的階段性反彈,但因受制於全球宏觀經濟周期、地緣政治緊張局勢、聯儲局減息預期不斷降溫等外圍因素的影響,整體上仍未能擺脫頹勢。新股上市方面,港股IPO市場表現進一步下滑,首季度港交所累計只有12隻新股上市,IPO集資額共47億港元,創2009年以來同期的新低。據德勤統計,港交所今年首季IPO集資額的全球排名,從去年全年的第六名進一步滑落至第十名。在此期間,港股二級市場的交投亦顯得疲弱,受市場投資氣氛、流動性偏緊等多重因素影響,港股在首季度的日均交易金額不足千億元,較去年同期進一步下跌逾兩成。由於市場低迷的情況遲遲得不到改善,近期一些在港大型金融企業不時傳出收縮投資業務規模、裁減人手的消息。

值得一提的是,比起港股市場的一些大型龍頭企業,中小市值上市公司面臨的流動性不足問題更加突顯,許多上市公司經常出現零成交或者極低成交量的情況,直接影響這些上市公司的合理估值以至再融資能力。

從中證監公布的5項新措施來看,一大重點方向是對互聯互通機制的擴容及優化。例如,當局擬適度放寬合資格股票ETF的平均資產管理規模要求,降低南向「港股通」ETF產品的港股權重和「港股通」股票權重要求,北向「滬股通」、「深股通」ETF產品做對等調整;將內地和香港合資格的REITs納入「滬深港通」標的;支持人民幣股票交易櫃台納入「港股通」;推動適度放寬互認基金客地銷售比例限制,允許香港互認基金投資管理職能轉授予與管理人同集團的海外資產管理機構等。這些新措施有助於豐富兩地金融市場的產品投資類別,便利內地及海外投資者的跨境資產配置,尤其是配合內地居民對配置境外資產的投資需求,吸引更多資金進入港股市場。

人民幣櫃台納入互聯互通後,其作用在於,有望降低內地投資者投資港股的滙率風險,同時亦增加人民幣櫃台流動性,助力香港離岸人民幣業務樞紐建設。中證監還專門提到,支持符合條件的內地行業龍頭企業赴香港上市,相信是針對港股IPO市場近來出現的發展困境,有望為重新激活IPO市場注入一劑「強心針」。值得留意的是,行政長官李家超日前在行政會議上表示,港交所正審批的上市申請近100宗,已經在內地監管機構申請備案到港上市的企業亦有幾十家;相信兩地證監及交易所加快跟進,以及增強港股交易的靈活性的話,港股的好消息是可以一浪接一浪的。正如夏寶龍主任指出,香港的傳統優勢和獨特地位並非是一成不變的,需要在發展中去鞏固和提升。筆者認為,香港要維護好國際金融中心這塊「金字招牌」,除了要充分運用好中央給予的政策支持外,特區政府與金融界亦必須與時並進加緊做好自身的工作,才能夠增強香港金融市場的吸引力和競爭力。一方面,要推動港交所上市規則的改革與創新,加強與內地監管部門的政策對接,以簡化內地企業赴港上市的審批流程,探討將「新股通」納入互聯互通機制的可能性。

另一方面,要積極「走出去」,大力宣傳香港金融業「背靠祖國、聯通世界」的獨特優勢,吸納更多來自新興市場的投資者,為本港金融系統引入更多新血,增加香港金融市場的資金池深度。港交所可考慮在更多有發展潛力的新興市場設立海外辦事處,比如中東和東盟等地區,吸引「一帶一路」沿線企業來港上市,並鼓勵他們以人民幣掛牌交易,助力香港金融中心及離岸人民幣業務的國際化發展。

沒有留言:

張貼留言